En abril y junio de este año, un grupo importante de empresas con ingresos anuales menores a 23 UIT iniciaron, de manera obligatoria, la emisión de sus comprobantes de pago de manera electrónica.

Como se recuerda, los planes para la facturación electrónica en el Perú empezaron en el año 2009, colocando al Perú a la vanguardia de la implementación de la facturación electrónica en la región junto con Argentina, Brasil, Chile y Colombia.

Desde dicho año, la Superintendencia Nacional de Aduanas y Administración Tributaria (Sunat) ha incorporado a contribuyentes dentro de la obligación de emitir comprobantes electrónicos, progresivamente, de acuerdo a determinada condición, como ser Principal Contribuyente, o en función de sus ingresos anuales.

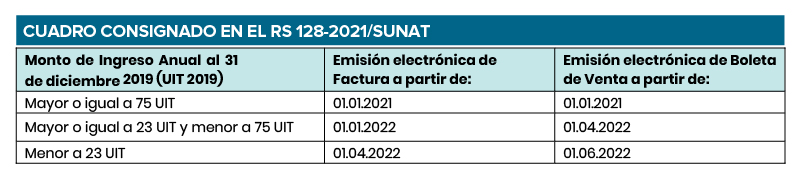

En ese sentido, la más reciente y definitiva incorporación fue dictada mediante Resolución de Superintendencia Nº 128-2021/SUNAT, publicada en el diario oficial El Peruano el 30.08.2021, que estableció que las empresas con ingresos anuales menores a 23 UIT (S/96,600 soles) al 31 de diciembre del 2019, quedarían obligadas, este año 2022, a emitir facturas y boletas de venta electrónicas a partir de los meses de abril y junio, respectivamente.

De acuerdo a estimaciones publicadas en el diario El Peruano, el universo de empresas, con ingresos anuales menores a 23 UIT, que ingresan al grupo de aquellas obligadas a emitir electrónicamente sus comprobantes de pago, es de aproximadamente 400.000, dedicadas al comercio al por mayor o menor (34%), servicios (25%), manufacturas (11%), entre otras actividades.

Entendemos que una de las preocupaciones de los nuevos obligados, se ha centrado en la manera de cómo hacer efectiva la emisión electrónica de sus comprobantes de pago. Ante ello, muchos contribuyentes han optado por la alternativa de utilizar el Sistema de Emisión Electrónica –SOL, sistema de emisión gratuita de comprobantes electrónicos desde el portal de la Sunat. Este sistema, generalmente, lo utilizan micro y pequeñas empresas (Mypes) o aquellas empresas que emiten comprobantes de pago en cantidades reducidas.

Para empresas que comúnmente emiten grandes cantidades de comprobantes de pago, lo más conveniente es utilizar el Sistema de Emisión Electrónica Facturador, el cual también es un sistema de aplicación gratuita dirigida principalmente a medianos y pequeños contribuyentes que cuenten con un sistema computarizado y tengan un alto volumen de facturación. Mediante este sistema, Sunat almacena, archiva y conserva los comprobantes de pago electrónicos.

El Sistema de Emisión Electrónica Facturador, no requiere conexión de internet para la emisión del comprobante de pago, pero si para el envío a Sunat, convierte la información del contribuyente al formato XML de manera automática, realiza validaciones establecidas por Sunat y firma digitalmente el comprobante de pago.

Existen otros sistemas de emisión electrónica cuya utilización puede evaluar la empresa obligada, tales como SEE del contribuyente o el SEE de operadores de servicios electrónicos, sistemas no gratuitos y que generan un costo para el emisor.

Existen casos en los que se permite la emisión electrónica y en formatos pre impresos de los comprobantes de pagos, a la vez. A ello se le denomina “concurrencia”, debido a que por determinadas circunstancias un emisor puede emitir de manera electrónica o en formatos físicos sus comprobantes de pago y tener la misma validez.

Entre estos casos están:

- El emisor electrónico por determinación de la Sunat cuyo domicilio fiscal y/o establecimiento anexo declarado en el RUC se encuentre ubicado en una zona geográfica con baja o nula conexión a internet, lugares ya detallados por la Sunat, las cuales se encuentran señaladas en el anexo I de la Resolución de Superintendencia Nº 254-2018/Sunat.

- El emisor electrónico por determinación de la Sunat que, por causas no imputables a él, esté imposibilitado de emitir comprobantes de pago electrónicos, para lo cual puede solicitar emitir comprobantes físicos en contingencia. La, emisión de estos comprobantes de pago deben informarse a la SUNAT y la forma de envío dependerá del sistema de emisión electrónica utilizado.

Estos comprobantes emitidos en “contingencia”, deben tener la leyenda “Comprobante de Pago emitido en contingencia” como información pre impresa, y, asimismo, considerar el límite de autorización de impresión de estos comprobantes, establecido en el 10% del promedio mensual de lo emitido en el sistema de emisión electrónica respecto del mismo tipo de comprobante de pago en los seis meses anteriores a aquel por el cual se presenta la solicitud, o en su defecto, 100 formatos por cada tipo de comprobante de pago y por cada establecimiento.

Es importante mencionar que entre las ventajas que le genera a la empresa emitir electrónicamente sus comprobantes de pago, tenemos los siguientes: (i) Ahorro en el costo de transporte de los comprobantes físicos, (ii) Simplifica el proceso de emisión de sus comprobantes de pago, (iii) Elimina los costos de impresión y almacenaje de comprobantes, entre otros.

Se debe precisar que, si bien con la incorporación de este nuevo grupo de empresas obligadas a emitir sus comprobantes de pago de manera electrónica, se extiende considerablemente el universo de emisores electrónicos, a casi la totalidad de empresas, aún hay contribuyentes, perceptores de renta empresarial, que pueden emitir comprobantes de pago de manera física, por ejemplo, las personas naturales con negocio que se encuentran acogidos al régimen tributario del Nuevo RUS.

Otro aspecto a considerar es que de acuerdo con lo dispuesto en la RS 279-2019/Sunat, son emisores electrónicos aquellos contribuyentes que dejan de pertenecer al Nuevo RUS y realizan operaciones por las que corresponde emitir facturas o boletas de venta. En estos casos, la obligación de emitir comprobantes electrónicos opera a partir del año siguiente y/o subsiguiente a aquel en que se deja de pertenecer al Nuevo RUS, de acuerdo a los siguientes momentos: (i) a partir del 01 de julio del año siguiente para la emisión de facturas electrónicas, y; (ii) a partir del 01 de enero del año subsiguiente para la emisión de boletas de venta electrónicas.

A modo de ejemplo de lo expuesto en el párrafo anterior, si un contribuyente que pertenece al Nuevo RUS, en el presente año (2022) se acoge al RER, Régimen MYPE tributario o al Régimen General del Impuesto a la Renta, estará en la obligación de emitir facturas electrónicas a partir del año 2023, y boletas de venta electrónicas a partir del 2024.

Es necesario indicar también que, con respecto a las nuevas empresas inscritas en el RUC, y, de acuerdo con lo señalado en el literal c) del numeral 2.1 del artículo 2º de la Resolución de Superintendencia Nº 155-2017/Sunat, estos nuevos contribuyentes tienen la obligación de emitir de manera electrónica sus facturas y boletas de venta, recién a partir del primer día calendario del tercer mes siguiente al de su inscripción y siempre que se hayan acogido al RER, Régimen Mype Tributario o Régimen General.

Los nuevos emisores electrónicos deberán dar de baja a sus comprobantes físicos no emitidos a través del Formulario Virtual 855, ingresando al portal de Sunat con su clave SOL.

Finalmente, si el emisor no emite electrónicamente sus comprobantes de pago, estando obligado a ello, adicional al hecho de haber configurado la infracción señalada en el numeral 2 del artículo 174º del Código Tributario sancionado con una multa del 50% y 25% de la UIT, dependiendo del régimen tributario en el que encuentre, el comprobante emitido no servirá para deducir costo o gasto para efectos del impuesto a la renta, tampoco se podrá utilizar para deducir crédito fiscal, salvo que el pago se haya bancarizado y que cumpla, además, con los requisitos señalados en el Reglamento de la Ley del IGV. Respecto a estos puntos Sunat ha emitido los informes de Nº 053-2017/Sunat y Nº 059-2017/Sunat.