La Sunat había informado que las personas naturales tienen como plazo hasta fin de mayo para registrar su Código de Cuenta Interbancario (CCI). Ello con el fin de que puedan recibir la devolución pendiente por realizar gastos deducibles del Impuesto a la Renta (IR) en el 2019.

Según explicó la entidad recaudadora, este reembolso corresponde a las personas con rentas de trabajo de quinta categoría (trabajadores en planilla) que el año anterior realizaron gastos deducibles como el consumo en restaurantes, bares y hoteles con boleta electrónica, con lo que se generó un saldo de IR a su favor.PUBLICIDAD

Se trata, en específico, de los trabajadores que tienen una relación de subordinación con la empresa. “La renta de trabajo se divide en dos: cuarta y quinta [categoría]. Cuarta son los trabajadores independientes y quinta son los trabajadores en planilla”, explicó Renzo Grández, asociado especialista en Derecho Tributario del Estudio Payet Rey Cauvi Pérez. Este beneficio se otorga a los trabajadores en relación de dependencia, quienes son generadores de renta de quinta categoría. (Foto: GEC)

Este beneficio se otorga a los trabajadores en relación de dependencia, quienes son generadores de renta de quinta categoría. (Foto: GEC)

ACLARACIÓN

De acuerdo con el especialista, y según se refirió al Código Tributario, se cuenta con un plazo de cuatro años para procesar el pedido de devolución.

“No debemos entender que la Sunat no me va a devolver ese dinero. Tal vez no me lo va a poder devolver a mi cuenta, porque para ello piden el CCI; no obstante, yo podría iniciar una solicitud de devolución para que la Sunat me devuelva ese dinero”, comentó.

“Ya queda a mi discrecionalidad como contribuyente tomar la decisión de cuándo activar ese mecanismo y tengo cuatro años para eso”, añadió.

En opinión de Grández, lo que buscó la entidad recaudadora es incentivar a las personas para que participen en este sistema de devolución automático, que además puede resultar atractivo para algunas de ellas dada la necesidad de flujo de efectivo por la coyuntura que atraviesa el país.

¿Y qué sucede si no se realiza el pedido de devolución dentro de los cuatro años? El especialista señaló que existe una norma que trata sobre la prescripción.

“La Sunat tiene la obligación de devolver, pero castiga a aquella persona que dentro de este plazo de cuatro años no pida su devolución”, refirió. Siendo así, no se puede recuperar dicho beneficio.

Por su parte, Giorgio Balza, gerente de Consultoría Tributaria de PwC, comentó que se trata de una devolución de oficio.

“Hay dos tipos de devoluciones: de parte y de oficio. De parte es la que solicitas como contribuyente y la de oficio es la que te da la administración tributaria sin que lo solicites. Lo hacen voluntariamente”, expresó. En opinión de Grández, lo que podría haber buscado la Sunat es que los contribuyentes cuenten con un mayor flujo de efectivo dada la coyuntura por la propagación del COVID-19. (Foto: Andina)

En opinión de Grández, lo que podría haber buscado la Sunat es que los contribuyentes cuenten con un mayor flujo de efectivo dada la coyuntura por la propagación del COVID-19. (Foto: Andina)

¿Cómo se sabe cuánto me corresponde por deducción? Como se trata del contribuyente de quinta categoría, el impuesto lo retiene el empleador. Entonces, se sabe cuánto es la cantidad retenida anualmente.

“Como el sistema jala automáticamente todos los gastos en los cuales figura tu DNI, entonces ya sabes cuándo tienes deducción”, dijo Balza.

GASTOS DEDUCIBLES

Estos gastos nacieron en el 2017 con la intención de formalizar a algunos sectores, como los restaurantes. En este último caso, en particular, su alcance se efectuó en enero de 2019.

Con ello, el objetivo fue combatir la informalidad en el sector restaurantes y alojamiento. En opinión de Balza, se trata de una medida “muy eficiente”.

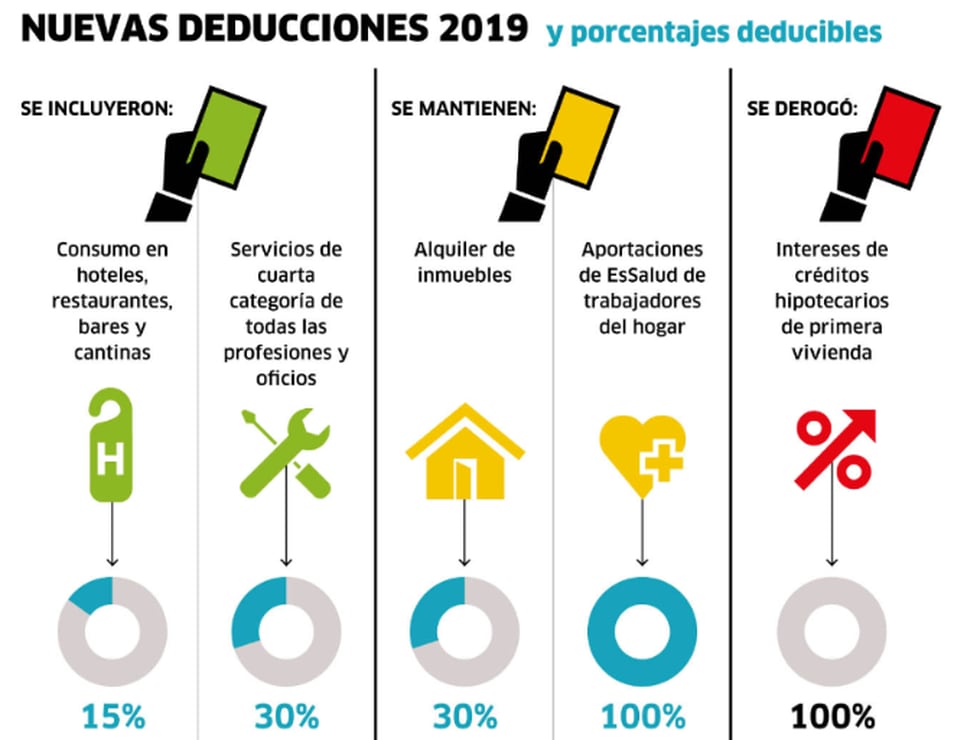

“La lógica es que tu empleador te haya retenido menos [impuesto], pero como eso no se puede hacer, te terminan reteniendo un impuesto en exceso. Entonces, por esta retención en exceso que te hacen, te devuelven el impuesto que ya pagaste”, refirió. Estas son las deducciones al 2019. (Elaboración: IPE)

Estas son las deducciones al 2019. (Elaboración: IPE)

“Adicionalmente a los bares y restaurantes, tenemos los arrendamientos, las contribuciones a la seguridad social de las empleadas del hogar, recibos de profesionales independientes –como los odontólogos–. Toda esta lógica del gasto es para formalizar a los sectores en donde había mucha evasión”, comentó Grández, en línea con lo visto en el gráfico anterior elaborado por el Instituto Peruano de Economía (IPE).

El experto recordó que en los restaurantes no solían emitir comprobante de pago, como facturas o recibos. En el rubro restaurantes existía mucha evasión de impuestos.

En el rubro restaurantes existía mucha evasión de impuestos.

“Ahora, los contribuyentes que a final de año quieran tener derecho a este gasto adicional, le dicen a la persona que los atiende que necesitan la boleta electrónica. Eso sí está funcionando”, subrayó.

¿CÓMO SE REALIZA LA DEDUCCIÓN?

Uno de los primeros puntos a considerar es que los ingresos anuales del contribuyente deberán superar las 7 UIT (S/ 30.100). Asimismo, debe recordar que el gasto que realizará se sustenta en las boletas de venta electrónicas, ticket monedero electrónico, nota de débito y nota de crédito electrónica.

Estos documentos deberán ser emitidos a nombre del contribuyente, que tiene que identificarse con su Documento Nacional de Identidad (DNI).

La persona, además de ello, debe tener en cuenta que, para que la Sunat realice el depósito de su saldo a favor, tiene que haber registrado en Sunat Operaciones en línea – SOL, su CCI, que corresponde a la cuenta donde abonan su sueldo.

Siendo así, el monto que se restará de sus ingresos es el resultado de la suma de los porcentajes aplicados según el tipo de gasto. La suma a realizar no podrá exceder las 3 UIT (S/ 12.900). Aquí el detalle:

- Restaurantes, bares y hoteles: 15%

- Servicios profesionales y oficios: 30%

- Alquiler de inmuebles: 30%

- Aportes a Essalud por trabajadores/as del hogar: 100%

Según detalla la Sunat, usted deberá pedir los siguientes comprobantes de pago o documentos:

| TIPO DE GASTO | COMPROBANTE DE PAGO O DOCUMENTO AUTORIZADO |

|---|---|

| Restaurantes, bares y hoteles | Boleta de venta electrónica |

| Servicios profesionales y oficios | Recibo por honorarios electrónico |

| Alquiler de inmueble | Formulario Nº 1683 (físico o virtual) |

| Pagos a Essalud por trabajadores/as del hogar | Formulario Nº 1676 (físico o virtual) |

“Para poder llegar a las 3 UIT tendrías que tener de alguna manera todos los rubros de gastos, un poco en cada caso”, comentó Balza.

El experto explica que, en total, los gastos a realizar no deben exceder las 3 UIT. “Además de este límite, dentro de las 3 UIT solamente el gasto en restaurantes debe llegar al 15%”, manifestó.

Fuente: Diario El Comercio (26/05/2020)