A continuación, sintetizamos las reglas que deben tomar en cuenta los empleadores para la retención mensual y la regularización del Impuesto a la Renta (IR) de sus trabajadores durante el año 2020, considerando sólo la deducción fija de 7 UIT (S/ 30.100).

Las deducciones adicionales de hasta 3 UIT por consumo en hoteles, restaurantes, pagos de alquiler de vivienda, servicios médicos y otros serán tomadas en cuenta por el trabajador –en febrero y marzo del 2021– al presentar su declaración jurada de regularización del IR del año 2020, con la cual tendrán derecho a solicitar a la Sunat la devolución del IR retenido en exceso durante el 2020.

Disposiciones Generales

Agentes de retención.- Conforme al Art. 71 de la Ley del Impuesto a la Renta, son agentes de retención las personas naturales y jurídicas (empleadores públicos y privados) que paguen o acrediten rentas de quinta categoría.

Sanciones por incumplimiento.- Los agentes de retención (empleadores) que no efectúen la retención del Impuesto a la Renta de sus trabajadores, serán sancionados por la Sunat de conformidad con el Código Tributario (Art. 78 de la LIR).

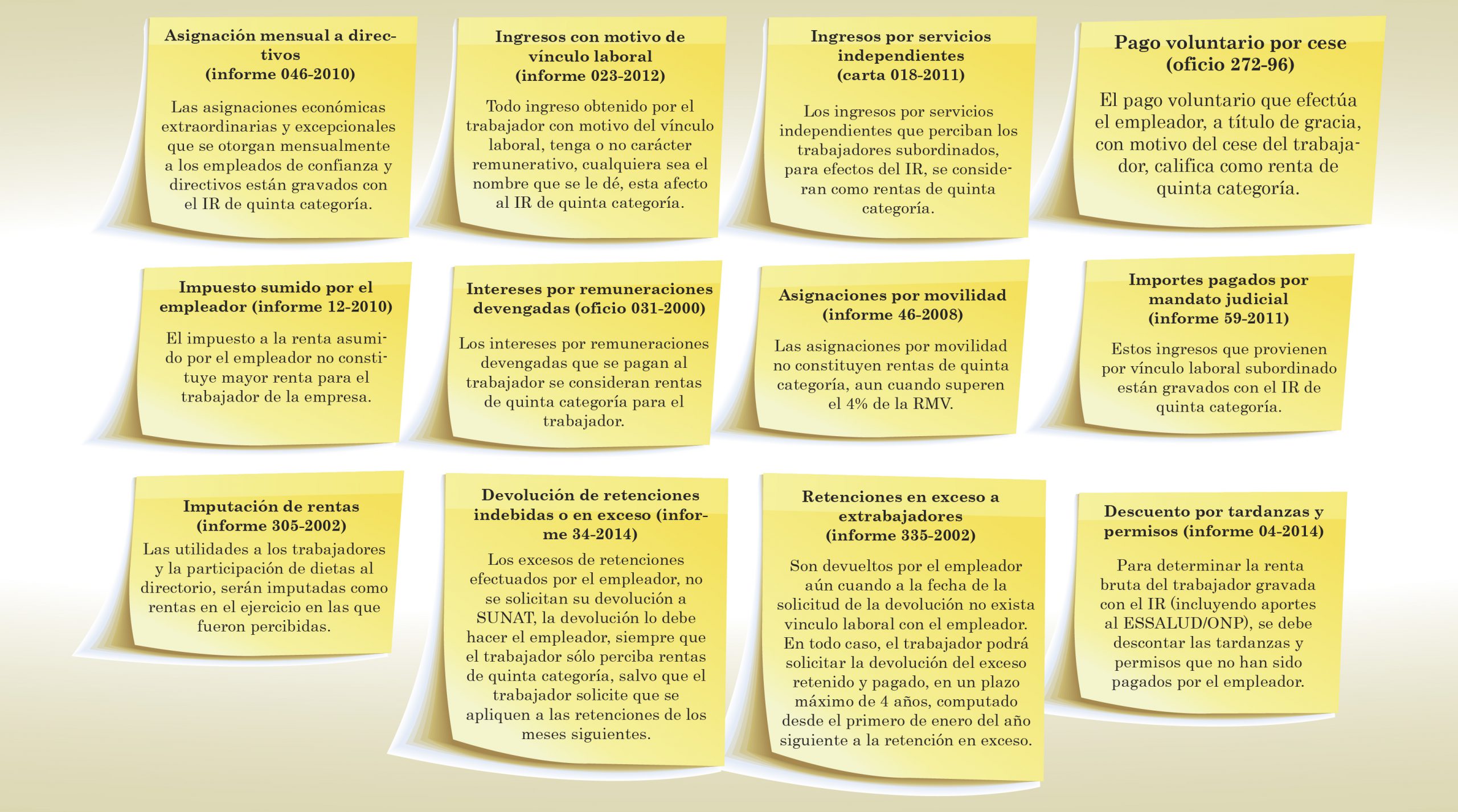

Conceptos gravados.- Están gravados con el impuesto a la quinta categoría los sueldos, salarios, asignaciones, gratificaciones, bonificaciones, utilidades, comisiones y en general toda retribución por los servicios subordinados, que deben constar en la planilla y boleta de pago.

Conceptos no gravados.- No están gravados con el impuesto las sumas excluidas por ley expresa, tales como las indemnizaciones por despido arbitrario, las indemnizaciones por despido unilateral antes del vencimiento de los contratos a plazo fijo.

Tampoco los pagos de compensación por tiempo de servicios, la indemnización por vacaciones no gozadas oportunamente y los pagos por cese, por acuerdo individual o con el sindicato, destinados a constituir empresas que le generen trabajo autónomo al trabajador cesado.

Procedimiento para la retención.- El procedimiento que deben tener en cuenta los empleadores para la retención del impuesto está previsto en los artículos 40 y siguientes del Reglamento de la Ley (DS. 122-94-EF), modificado por el DS. 033-207-EF de 28.02.17.

Deducciones adicionales de hasta 3 UIT.- Las deducciones adicionales que en conjunto no pueden superar 3 UIT (S/ 12.900) no se toman en cuenta al efectuar las retenciones mensuales que realiza el empleador.

Esas deducciones: 15% por consumos en hoteles y restaurantes; el 30% por alquiler de vivienda del trabajador; 30% por los servicios pagados a médicos y otros profesionales; y el 100% de las aportaciones al EsSalud por trabajadores del hogar, serán consideradas por el trabajador al presentar su DJ de regularización del IR 2020, que se hará entre febrero y marzo del año 2021.

Cabe señalar que para el año 2020, respecto de las deducciones adicionales, con el DS 402-2019- EF; se modificó el artículo 26 A- del Reglamento de la Ley del Impuesto a la Renta, referido a la deducción como gasto del 15% de los importes pagados por concepto de restaurantes y hoteles.

Precisando que solo se admitirá dicha deducción, cuando el proveedor de tales servicios tenga como actividad principal o secundaria, inscrita en el RUC, los CIIU que comprenden dichos servicios al momento de emisión del comprobante de pago, esto es la División 55 en la Revisión 3; y Divisiones 55 y 56 en la Revisión 4 de la CIIU. Los referidos gastos adicionales, que constan en comprobante de pago con el DNI o RUC del emisor, ya obran en el archivo electrónico que lleva Sunat.

Cambio de empleador.- Cuando en el mismo ejercicio el trabajador cambia de empleador, este último deberá efectuar las retenciones de quinta categoría, considerando la información sobre las remuneraciones y retenciones realizadas por su anterior empleador. Cuando el trabajador perciba rentas de más de un empleador la retención de quinta categoría la efectuará el empleador que paga la mayor remuneración.

Procedimiento para la retención mensual del IR (año 2020)

• La remuneración ordinaria mensual se multiplica por los meses que falten para concluir el ejercicio. Al monto resultante se agrega las gratificaciones de julio y diciembre. La participación de utilidades, gratificaciones o bonificaciones extraordinarias se agregan en el mes de pago y el impuesto ya no se prorratea en los meses siguientes (DS. 136-2011-EF de 09-07-11).

• A la renta bruta anterior se descuenta el importe de 7 UIT que continúan inafectos al impuesto. Para el ejercicio 2020 considera como tramo inafecto S/ 30.100 (7×4.300).

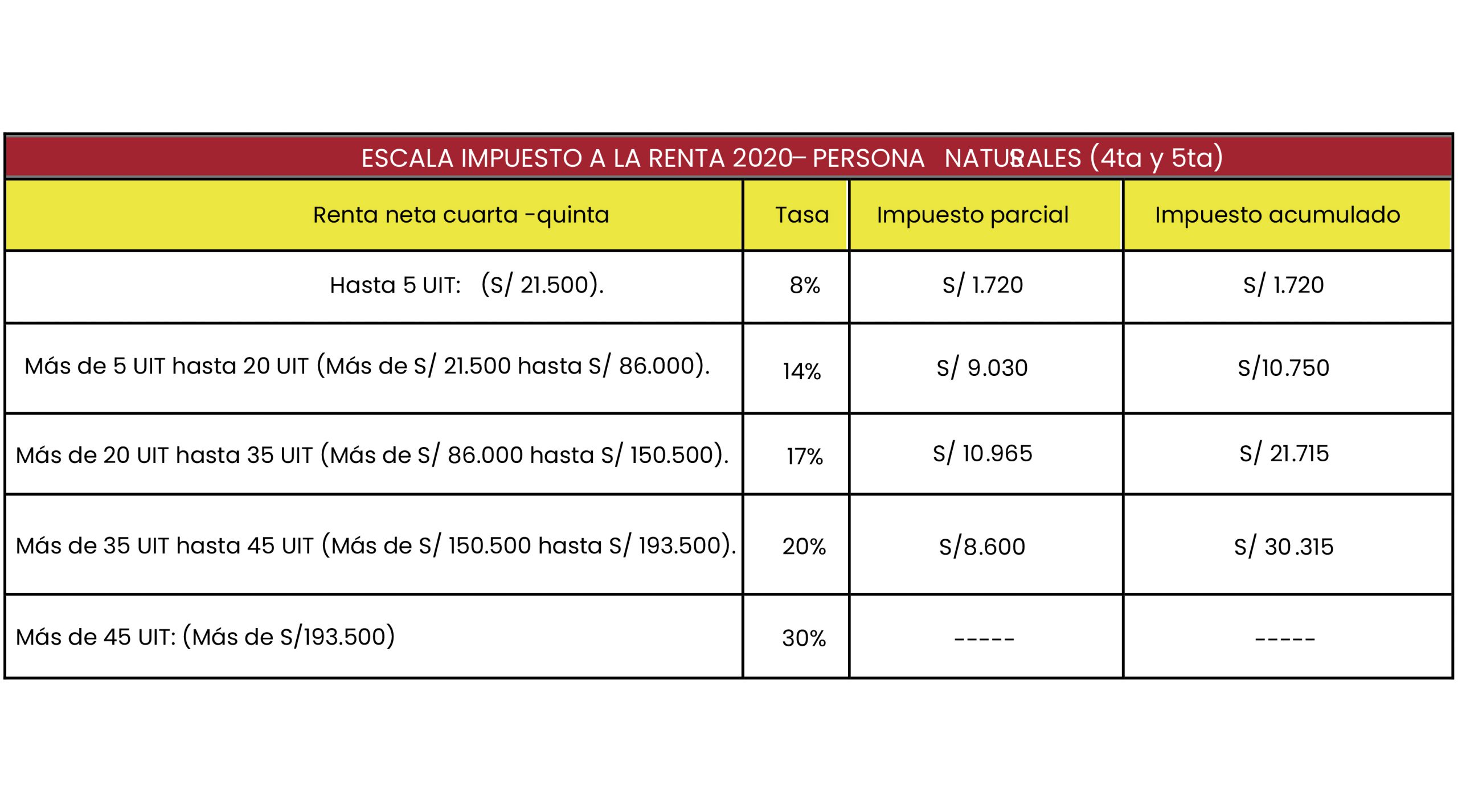

• El gasto por donaciones que hubiese efectuado el trabajador sólo se deduce en el mes de diciembre del año 2020. A la renta neta obtenida (renta bruta menos 7 UIT), se aplicará la escala del impuesto (Ley 30296, de 31-12-14). Al final de este informe se incluye la escala en soles para el año 2020.

El impuesto anual obtenido, luego de aplicar la escala, se fraccionará de la siguiente manera:

- En los meses de enero a marzo, el impuesto anual se divide entre 12.

- En abril, al impuesto anual, se descuenta las retenciones efectuadas en enero a marzo y el resultado se divide entre nueve.

- En los meses de mayo a julio, al impuesto anual se descuenta las retenciones efectuadas en los meses de enero a abril y el resultado se divide entre ocho.

- En agosto, al impuesto anual se descuenta las retenciones efectuadas de enero a julio y el resultado se divide entre cinco.

- En los meses de setiembre a noviembre, al impuesto anual se descuenta las retenciones efectuadas de enero a agosto y el resultado se divide entre cuatro.

- En el mes de diciembre se efectuará el ajuste final del impuesto, para tal fin se deducen las retenciones efectuadas entre enero a noviembre del ejercicio del año 2020.

- El resultado de la división, constituye el monto que debe retener el empleador en cada mes.

Fuente: CCL ( 21/12/2020)